国际管理咨询公司罗兰贝格发布的《中国医疗器械行业发展现状与趋势》报告显示,2022年中国医疗器械市场规模预计达9582亿元人民币,近7年复合增速约17.5%,已跃升为除美国外的全球第二大市场。

领域/规模/趋势解析

报告显示,在产业规模稳定高增长的同时,医疗器械产业集中度也不断增强。2022年,中国医疗器械规模以上生产企业营业收入占全行业的比重已经超过60%。其中,上市医疗器械企业超过163家,该数字对比三年前几乎翻倍。

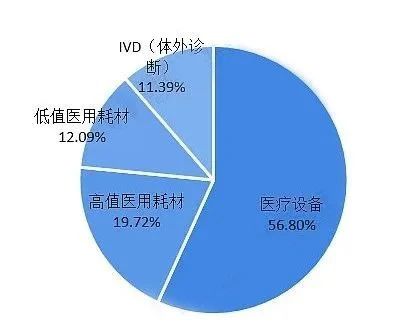

从领域划分看,中国医疗器械行业分为医疗设备、高值耗材、低值耗材与体外诊断四大细分领域。其中,医疗设备(指单独或者组合使用于人体的仪器、设备、器具、材料等)占据最大市场份额,2021年医疗设备占比中国医疗器械整体市场规模约60%,整体市场规模超5000亿元。

从行业发展趋势上看,报告指出,多重因素将推动中国本土企业技术创新,未来国产替代仍为行业主旋律。政策方面,全国以及各地推出多项政策对本土医疗器械企业进行创新研发提供了大量的政策支持。技术升级上,中国医疗器械企业近年来不断增加研发投入,提升自身技术创新能力。近几年,中国前十大医疗器械企业每年研发投入均维持20%以上的增长。

报告称,随着近年疫情的发展,中国本土医疗器械企业逐步被全球市场接受与认可。2021年,中国出口海外的医疗器械总出口额为847.3亿美元,同比下降36.44%,与疫情之前相比仍有大幅增长,主要原因是2020年海外国家产能不足导致采购需求达到顶峰,拉高了出口数据。“我们期待2023年,中国医疗器械进出口贸易加速放量。”罗兰贝格相关负责人说。

采购高峰将至 机遇时不我待

报告一出,国内多家券商观点鲜明,直指行业利好。业内人士认为,2023年相关政策有望持续加码,推动医疗器械采购高峰期到来。2022年9月份提出的财政贴息支持政策由于疫情原因落地有限,预计2023年或将重新开启推动。

从长期看,国内医疗需求增长态势不改,院内手术量有望迎来回弹,院外消费医疗也将持续回温;同时,后疫情时代,全球加强公共卫生建设,也为国内医疗器械产品出海提供发展机遇,医疗器械行业国产替代、国际化进程持续加速。

财信证券进一步指出,院内需求方面,我们看好与可择期进行的诊疗活动相关的、具备自主创新能力的医疗器械研发平台化厂家;院外需求方面,在全民健康意识增强、人均收入持续增多背景下,我们关注疫情后期消费产品的需求复苏;也看好受益于下游药物研发高景气、国产替代的体外诊断产业链上游厂家。

03

国家政策持续加码

医疗新基建风口已至

行业发展趋势上看,多重因素将推动中国本土企业技术创新,未来国产替代仍为行业主旋律。政策方面,全国以及各地推出多项政策对本土医疗器械企业进行创新研发提供了大量的政策支持。

2022 年 9 月,国家相关部门发布通知,拟使用财政贴息贷款更新改造医疗设备,预计或将有 2000 亿流入医疗设备更新。近日甘肃发布了 2023年贴息项目储备申报的通知,要求持续推进2022 年贴息项目落地,且提到国家可能会出台2023年财政贴息贷款支持政策,省内做好相关申报项目储备。

上周, 中办、国办印发《关于进一步深化改革促进乡村医疗卫生体系健康发展的意见》,意见提出,坚持进一步深化体制机制改革。推进医疗、医保、医药、医教改革协同联动,创新完善乡村医疗卫生管理体制和运行机制,或将带动新一轮医疗器械采购潮。

东方证券认为,整体来看,受益于政策推动 2023 年或将迎来医疗设备采购高潮期,相关市场有望迎来放量增长。

一方面,医院端设备采购需求集中在彩超、CT、MRI、内窥镜、监护仪、呼吸机、血液透析机等医疗设备,相关优质企业有望迎来业绩放量增长。另一方面,受益于财政贴息政策不断落地,高校端科研仪器设备等也有望迎来采购高峰期,相关科研服务标的迎来发展机遇。

爱建证券指出,近日,全国多省市2023医改重点公布,将积极推动国家医学中心建设,完善分级诊疗机制,深入实施新一轮基层医疗卫生服务能力提升计划。随着大批二级、一级的县级医院补齐相关医疗设备,推动基层诊疗水平提升,有望带来医疗器械采购高潮。

中信建投表示,医疗器械复苏已至,业绩可期。春节后全国医院门诊量及手术量快速恢复,近期建议关注复苏预期的兑现度。其中部分公司二季度有去年同期公共卫生防控的低基数、新品放量等因素,有望延续一季度的高增长趋势或环比加速增长。消费医疗器械及择期手术器械有望逐步复苏,长期看创新和渗透率提升是主基调。

浙商证券则表示,在医改持续深化的背景下,医疗服务价格改革、医保支付中对创新的持续鼓励(创新药、创新器械),2022-2024年,医药创新升级配套产业链领域迎来更加确定性的景气阶段。

小结

总的来说,在过去一年中受资本青睐的医疗器械赛道,都有如下的共同点:一是具有实实在在的临床价值;二是高技术门槛产品的国产替代;三是医工结合方向的真正创新。一位投资人向动脉网表示:“医疗器械的投资已经进入下半场,需要依托于更硬核的科技。创新也不仅仅是应用层面的创新,而要延伸到基础研究的创新。同时对于创业团队的要求会更高,除了专业能力,商业落地能力、市场转化能力也是必不可少的。”

从技术的角度,医疗器械容易跟多个行业进行交叉融合,电子技术、计算机技术、材料、机械等都有可能。器械的微创化、介入化、智能化和数字化,都离不开其他行业底层技术的更新迭代,再结合医疗的需求,包括患者的需求、临床医生的需求,将市场、新技术和临床三者结合在一起去开拓出新的细分赛道。

从国产替代的角度来说,替代的并不只是终端产品,上游的零部件、材料也是投资机会。器械的中低端市场已经有较高的占有率,未来的机会或将更多体现在高端市场。然而医疗器械从中端到高端发展的历程会比较艰难,需要大量的资金持续投入、找到一流的人才做真正的创新,且需要较长的时间才能出效果。对投资来说这并非是件坏事,更长的周期代表着里面有长期的机会。

集采洗礼后,用创新抵风险

截至2021年底就有300多项医疗器械进入了国家级创新器械审批程序,而在2022年有53项创新医疗器械获批,创历年新高。尽管创新医疗器械暂不参加集采,但作为支付方,进入集采对企业而言同样具有积极的一面。

事实上,对于集采,医疗器械企业无法回避。前有2020年冠脉支架集采的“脚踝折扣”,最低报价降价幅度甚至达96%。在被集采一刀砍懵的同时,企业并没有忘了如何自救。以乐普为例,其冠脉支架通过集采进入了全国几千家医院,顺带转向推广药物球囊等产品。在传统金属药物支架营收显著下降的同时,乐普的介入创新产品组合可降解支架、切割球囊、药物球囊)营收增长超800%。

对医疗器械企业来说,创新并不能躲避集采的风暴,但创新能保证自身能不断研发出新产品,有了创新产品才能在集采冲击中保持战略定力,让集采杀价的节奏跟不上产品创新的步伐。过去医疗器械的创新更多算作应用创新,现在一些企业的创新已经延展到基础研究领域的创新。带来的直接影响是前沿技术的落地会更加明确,研发出的产品具有更高的技术壁垒。具有这样硬核创新能力的企业也更容易受到投资机构的青睐。医疗器械行业的发展,需要投资机构、企业和临床工作者的共同努力。